2021年的港股18A生物技術(shù)公司�,創(chuàng)新結(jié)果開(kāi)始逐步兌現(xiàn)。近一個(gè)月以來(lái)�,港股制藥企業(yè)的2021年業(yè)績(jī)幾乎已經(jīng)陸續(xù)公布完畢,其中18A板塊的Biotech們幾乎代表了國(guó)內(nèi)生物技術(shù)公司的創(chuàng)新實(shí)力����。E藥經(jīng)理人統(tǒng)計(jì)����,截至4月15日下午收盤�,共有34家18A生物技術(shù)公司公布了2021年業(yè)績(jī)(一共35家,基石藥業(yè)延期披露)�,營(yíng)收總量達(dá)到了253.48億元,較上年同期的97.89億元�����,實(shí)現(xiàn)了159%的增長(zhǎng)�。但隨著2021年“擠泡沫”的趨勢(shì)愈發(fā)凸顯,2021年34家18A生物技術(shù)公司的總市值卻較2020年的26家縮水了198億港元����。具體來(lái)看,2020年及以前上市的企業(yè)中�,僅8家實(shí)現(xiàn)了市值的增長(zhǎng),另外17家均出現(xiàn)了不同程度的“縮水”�����,“縮水”比例達(dá)65%�。在研發(fā)費(fèi)用方面�,18A生物技術(shù)公司們也在持續(xù)加速�,百濟(jì)神州以93.08億元的研發(fā)投入領(lǐng)跑,34家企業(yè)的研發(fā)費(fèi)用平均增長(zhǎng)率達(dá)41%�,最高實(shí)現(xiàn)701%的增長(zhǎng)�����。同時(shí)�����,隨著創(chuàng)新水平加速升級(jí)����,BD項(xiàng)目合作更加火熱,百濟(jì)神州2021年內(nèi)兩筆與諾華的License-out合作總額超過(guò)50億美元�����;榮昌生物ADC產(chǎn)品維迪西妥單抗單筆出海交易總額高達(dá)26億美元����。另一方面,Biotech之間����、Biotech與Biopharma�、BigPharma之間的合作數(shù)量與合作模式�����,都發(fā)生著變化……01 商業(yè)化:頭部企業(yè)創(chuàng)新成果初現(xiàn)2021年�����,34家18A生物技術(shù)公司中有26家實(shí)現(xiàn)了收入����,營(yíng)收總額達(dá)到了259.45億元,頭部的Biotech公司的營(yíng)收貢獻(xiàn)了其中的大部分����。年度收入最高的是百濟(jì)神州,全年?duì)I收11.76億美元(約合74.92億元)����,同比增長(zhǎng)280.8%,虧損較去年減少約13億元����,同比收窄13%�?����?迪VZ����、信達(dá)����、君實(shí)三家的營(yíng)收都在40億元左右,其中君實(shí)的虧損同比減少56.8%�,而康希諾更是轉(zhuǎn)虧為盈,總收入增長(zhǎng)23086.49%�。創(chuàng)新成果的變現(xiàn)成為他們營(yíng)收增長(zhǎng)的主要?jiǎng)恿Α?/span>百濟(jì)神州有一半的營(yíng)收來(lái)自于商業(yè)化產(chǎn)品貢獻(xiàn)。截至2021年底�����,百濟(jì)神州的商業(yè)化產(chǎn)品已經(jīng)增加至16款����,總收入達(dá)到40億元,同比增幅105%�。其中收入最高的是其PD-1產(chǎn)品替雷麗珠單抗����,銷售額總計(jì)達(dá)16億元�,同比增長(zhǎng)56%。截至4月15日����,替雷麗珠單抗國(guó)內(nèi)獲批適應(yīng)證已經(jīng)達(dá)到了8項(xiàng),其中5項(xiàng)納入了國(guó)家醫(yī)保�。另一款產(chǎn)品BTK抑制劑澤布替尼顯示出百濟(jì)神州的國(guó)際化進(jìn)程正在走向自主商業(yè)化階段,2021年�,澤布替尼全球銷售額約14億元,同比增長(zhǎng)423%�����,其中在美收入達(dá)到了約7億元�,同比增長(zhǎng)535%。澤布替尼目前已在全球45個(gè)國(guó)家及地區(qū)獲批�。而康希諾在2021年的扭虧為盈主要?dú)w功于其新冠疫苗在境內(nèi)外的獲批和商業(yè)化。其年報(bào)顯示�����,自2021年2月在國(guó)內(nèi)附條件獲批上市以來(lái),康希諾的新冠疫苗已在超過(guò)9個(gè)境外國(guó)家及地區(qū)獲批上市�����。除此之外�����,康希諾的商業(yè)化產(chǎn)品還包括兩款腦膜炎球菌疫苗和一款埃博拉疫苗�。其中腦膜炎球菌疫苗MCV4是2021年新獲批的產(chǎn)品,是國(guó)內(nèi)首款獲批上市的四價(jià)腦膜炎結(jié)合疫苗�����。給君實(shí)生物的2021年業(yè)績(jī)助力最大的是和禮來(lái)合作的中和抗體埃特司韋單抗����,盡管君實(shí)生物未在年報(bào)中披露該產(chǎn)品的具體收入�����,在主營(yíng)業(yè)務(wù)分地區(qū)銷售情況中�,君實(shí)境外收入高達(dá)33.41億元,同比大增562.66%�����。而此前禮來(lái)的年報(bào)中披露,新冠中和抗體的全年銷售額為22.39億美元�。但君實(shí)的PD-1銷售額卻并不樂(lè)觀,其特瑞普利單抗的年銷售額僅為4.12億元�����,還不及去年10.03億元的一半�,而銷售量卻較上年同期增長(zhǎng)17.53%,似乎并未實(shí)現(xiàn)進(jìn)入醫(yī)保的“以價(jià)換量”�����。君實(shí)在年報(bào)中對(duì)此的解釋為一方面來(lái)自于進(jìn)入醫(yī)保降幅超過(guò)60%�����,另一方面因?yàn)?2021版國(guó)家醫(yī)保目錄并進(jìn)一步降價(jià)后����,公司對(duì)經(jīng)銷商的全部庫(kù)存進(jìn)行了差價(jià)補(bǔ)償,對(duì)當(dāng)期的產(chǎn)品收入確認(rèn)造成一定影響�。此外,在2021年����,君實(shí)商業(yè)化團(tuán)隊(duì)調(diào)整較為動(dòng)蕩�����,團(tuán)隊(duì)執(zhí)行力下降�,市場(chǎng)活動(dòng)不能穩(wěn)定執(zhí)行也是原因之一�����?���!白鳛橐患艺幱诟咚侔l(fā)展期的創(chuàng)新藥企業(yè),商業(yè)化探索之路上遇到的挫折是暫時(shí)的�。”君實(shí)生物在年報(bào)中總結(jié)道����。信達(dá)的產(chǎn)品收入在2021年達(dá)到了40億元����,同比增長(zhǎng)69%,其商業(yè)化產(chǎn)品組合已經(jīng)達(dá)到了6款�����,其中PD-1產(chǎn)品信迪利單抗的銷售額增長(zhǎng)是業(yè)績(jī)?cè)鲩L(zhǎng)的主要?jiǎng)恿Α8鶕?jù)此前信達(dá)披露的信迪利單抗各季度銷售額計(jì)算�����,該產(chǎn)品的全年銷售總額超過(guò)30億元�,而2020這一數(shù)字還是22.9億元。信達(dá)銷售額的高增長(zhǎng)與其商業(yè)化能力拓展不無(wú)關(guān)系����,年報(bào)顯示,去年銷售投入高達(dá)25.41億元�,商業(yè)化渠道范圍已拓展至320多個(gè)城市的約5100家醫(yī)院及1100間DTP藥房,銷售人員也由2020年的1284名擴(kuò)增至2021年的2768名�����。從產(chǎn)品組合和商業(yè)化能力上可以看到�,信達(dá)在向Biopharma的蛻變更進(jìn)一步。頭部生物技術(shù)公司在向Biopahrma蛻變����,18A中的“小而美”公司在產(chǎn)品方面也在逐步走向商業(yè)化。作為國(guó)內(nèi)ADC領(lǐng)域的頭部公司����,榮昌生物2021年實(shí)現(xiàn)營(yíng)業(yè)收入為14.26億元����,其中來(lái)自HER2 ADC藥物的技術(shù)授權(quán)收入為12.91億元�,銷售產(chǎn)品收入為1.31億元。專注于糖尿病領(lǐng)域的華領(lǐng)醫(yī)藥在2021年也邁出了關(guān)鍵一步�����,向NMPA遞交了Dorzagliatin用于治療2型糖尿病的新藥上市申請(qǐng)獲得受理����。而專注于細(xì)胞凋亡的亞盛醫(yī)藥,隨著首個(gè)產(chǎn)品奧雷巴替尼在2021年11月獲批上市�,也由此進(jìn)入商業(yè)化階段。一方面找來(lái)了前新基中國(guó)總經(jīng)理祝剛擔(dān)任首席商務(wù)運(yùn)營(yíng)官(CCO)����,為其組建了商業(yè)化團(tuán)隊(duì),同時(shí)還與國(guó)內(nèi)的頭部經(jīng)銷商�����、分銷商簽訂了戰(zhàn)略合作�。02 研發(fā):百濟(jì)繼續(xù)領(lǐng)跑,三葉草研發(fā)費(fèi)用7倍增長(zhǎng)18A生物技術(shù)公司的研發(fā)情況�����,被看做是國(guó)內(nèi)創(chuàng)新藥產(chǎn)業(yè)發(fā)展的縮影之一����。過(guò)去一年間,34家生物技術(shù)公司合計(jì)投入在研發(fā)的資金超300億元�,達(dá)334.25億元,研發(fā)費(fèi)用平均增長(zhǎng)率達(dá)41%�����。研發(fā)投入是衡量創(chuàng)新藥藥企研發(fā)水平的重要指標(biāo)�,企業(yè)研發(fā)投入的增長(zhǎng)也一定程度代表了一家藥企進(jìn)入創(chuàng)新的加速期。整體來(lái)看�����,34家生物技術(shù)公司中�,百濟(jì)神州以93.08億元的研發(fā)投入領(lǐng)跑。毋庸置疑�,百濟(jì)神州依然一騎絕塵。2021年�����,百濟(jì)的研發(fā)投入達(dá)93.08億元,同比增長(zhǎng)4%����。盡管研發(fā)投入的漲幅放緩,截至發(fā)稿日�,百濟(jì)仍然穩(wěn)坐國(guó)內(nèi)創(chuàng)新藥研發(fā)投入的頭把交椅。如果從2020年的研發(fā)費(fèi)用支出來(lái)看�����,國(guó)內(nèi)研發(fā)投入超過(guò)50億元的僅百濟(jì)神州一家�。年報(bào)顯示,百濟(jì)擁有近50款臨床階段候選物和商業(yè)化階段產(chǎn)品����,研發(fā)管線涵蓋了小分子藥、單抗�����、雙抗�����、ADC等多種類型�。新靶點(diǎn)、新技術(shù)的不斷布局背后����,需要強(qiáng)大的研發(fā)支持。當(dāng)前百濟(jì)擁有一支超過(guò)2900人的龐大的研發(fā)團(tuán)隊(duì)作為公司研發(fā)的“引擎”����。其中,全球臨床開(kāi)發(fā)團(tuán)隊(duì)達(dá)2200人�,在腫瘤領(lǐng)域的開(kāi)發(fā)團(tuán)隊(duì)規(guī)模甚至可以與跨國(guó)大藥企比肩。在全球臨床開(kāi)發(fā)項(xiàng)目上�,截至2021年底,百濟(jì)神州在超過(guò)45個(gè)國(guó)家和地區(qū)執(zhí)行超過(guò)100項(xiàng)計(jì)劃中或正在進(jìn)行的臨床試驗(yàn)�,包括38項(xiàng)III期或潛在注冊(cè)可用的臨床試驗(yàn)。全球化的研發(fā)也推動(dòng)著百濟(jì)更快地與國(guó)際接軌�。年報(bào)顯示,公司預(yù)計(jì)在今年更新百悅澤在一項(xiàng)全球頭對(duì)頭關(guān)鍵性試驗(yàn)中的結(jié)果數(shù)據(jù)�����,實(shí)現(xiàn)百悅澤在海外針對(duì)CLL適應(yīng)癥的批準(zhǔn)�,并計(jì)劃新增在另外10多個(gè)國(guó)家獲批。此外����,PD-1藥物百澤安在FDA的首個(gè)上市申請(qǐng)的目標(biāo)決議時(shí)間為7月12日�,有望在今年實(shí)現(xiàn)首次出海�����。據(jù)統(tǒng)計(jì)�,自2015年以來(lái),百濟(jì)的研發(fā)投入累計(jì)已達(dá)到約316億元人民幣�。雖然超過(guò)50億元研發(fā)投入的公司僅百濟(jì)一家,但今年18A企業(yè)中�,研發(fā)超10億元俱樂(lè)部成員從2020年的4家,增加至7家����。除百濟(jì)神州外,再鼎醫(yī)藥�����、信達(dá)生物�����、君實(shí)生物、三葉草生物�����、康方生物�、復(fù)宏漢霖等6家藥企在過(guò)去一年的研發(fā)投入均超10億元����。研發(fā)投入大增152%,再鼎醫(yī)藥以36.55億元的研發(fā)投入�,成為18A企業(yè)中僅次于百濟(jì)的“燒金王”。而三葉草生物����、康方生物、復(fù)宏漢霖分別以18.26億元����、11.23億元、10.24億元的研發(fā)投入����,躋身“研發(fā)超10億元俱樂(lè)部”。值得注意的是�,去年11月5日剛剛登陸港股的三葉草生物,2021年研發(fā)投入大增701%,是所有已披露年報(bào)的18A生物技術(shù)公司中����,增幅最高的。此前招股書(shū)顯示�,三葉草生物是一家處于臨床試驗(yàn)階段的全球性生物技術(shù)公司,成立于2007年�����,目前尚未實(shí)現(xiàn)盈利�����。去年9月����,三葉草生物的重組蛋白新冠候選疫苗SCB-2019 (CpG 1018/鋁佐劑)獲得了II/III期臨床試驗(yàn)有效性和安全性的積極結(jié)果,成為首批在隨機(jī)雙盲臨床試驗(yàn)中對(duì)德?tīng)査?Delta)毒株展示出具有顯著保護(hù)效力的新冠疫苗之一�����。從技術(shù)層面來(lái)看�����,三葉草生物的最大看點(diǎn)是其擁有的創(chuàng)新的Trimer-Tag?(蛋白質(zhì)三聚體化)技術(shù)平臺(tái)。這一技術(shù)由公司創(chuàng)始人梁鵬博士發(fā)明�,能夠用于開(kāi)發(fā)數(shù)十種新的疫苗和生物療法。SCB-2019 新冠候選疫苗����,正是基于三聚體化的技術(shù)平臺(tái)開(kāi)發(fā)。除了研發(fā)支出翻7倍的三葉草生物�,共有30家18A biotech都在2021年實(shí)現(xiàn)研發(fā)費(fèi)用支出增長(zhǎng)。其中北?����?党?���、永泰生物�����、康諾亞�����、圣諾醫(yī)藥����、兆科眼科�、再鼎醫(yī)藥�����、開(kāi)拓藥業(yè)����、康希諾生物都實(shí)現(xiàn)了研發(fā)支出超100%的增長(zhǎng)。當(dāng)然�����,研發(fā)投入增長(zhǎng)的并非所有biotech����。另有四家biotech的研發(fā)投入出現(xiàn)不同程度的縮減,包括東曜藥業(yè)�����、嘉和生物�����、華領(lǐng)醫(yī)藥與騰盛博藥。其中降幅最大的是騰盛博藥����,2021年研發(fā)投入較2020年同比下降44%。對(duì)于研發(fā)支出大幅降低的原因�,騰盛博藥表示,因新冠研發(fā)項(xiàng)目相關(guān)的第三方承包成本降低�,公司研發(fā)開(kāi)支降低44%。2021年7月登錄港股的騰盛博藥已建立逾10個(gè)創(chuàng)新候選產(chǎn)品管線�����,研發(fā)進(jìn)展最快的為新冠肺炎和乙肝治療領(lǐng)域�。其中�,新冠特效藥已于2021年12月獲得國(guó)家藥監(jiān)局批準(zhǔn)使用,并且已經(jīng)向FDA遞交緊急使用授權(quán)申請(qǐng)�����。從騰盛博藥披露的管線來(lái)看�,乙型肝炎、新冠肺炎�、HIV病毒(艾滋病病毒)感染、多重耐藥/廣泛耐藥革蘭氏陰性菌感染�、多重耐藥/廣泛耐藥結(jié)核分枝桿菌感染以及抑郁癥諸多領(lǐng)域的新藥研發(fā)是重點(diǎn)關(guān)注的領(lǐng)域����,其中����,乙肝項(xiàng)目是騰盛博藥的重要研發(fā)管線,目前已進(jìn)入臨床II期�。此外,用于HIV治療以及抑郁癥治療等項(xiàng)目還尚處臨床I期階段�,其中抑郁癥類疾病在臨床前階段,產(chǎn)后抑郁類BRII-296項(xiàng)目I期研究預(yù)計(jì)2022年下半年完成����。 在創(chuàng)新國(guó)際出海成為大趨勢(shì)的當(dāng)下�,過(guò)去一年中,18A生物技術(shù)公司的海外License-out項(xiàng)目表現(xiàn)亮眼�����。

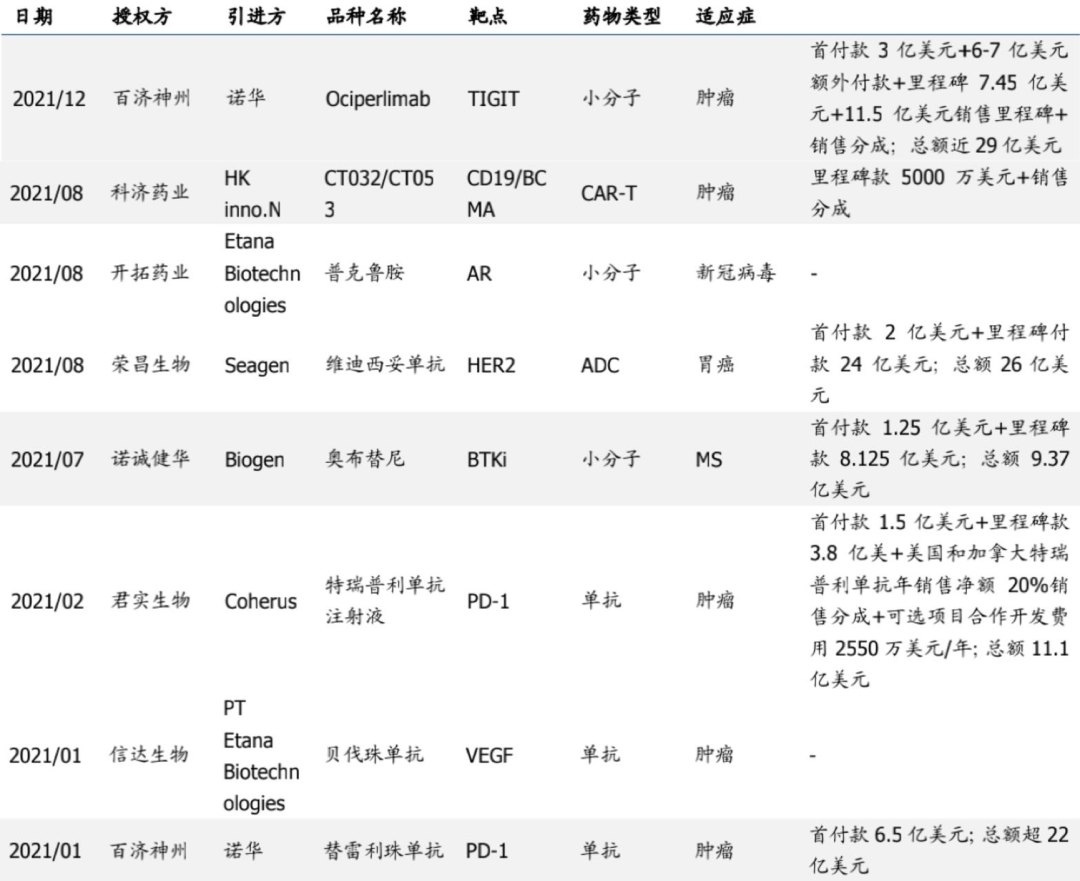

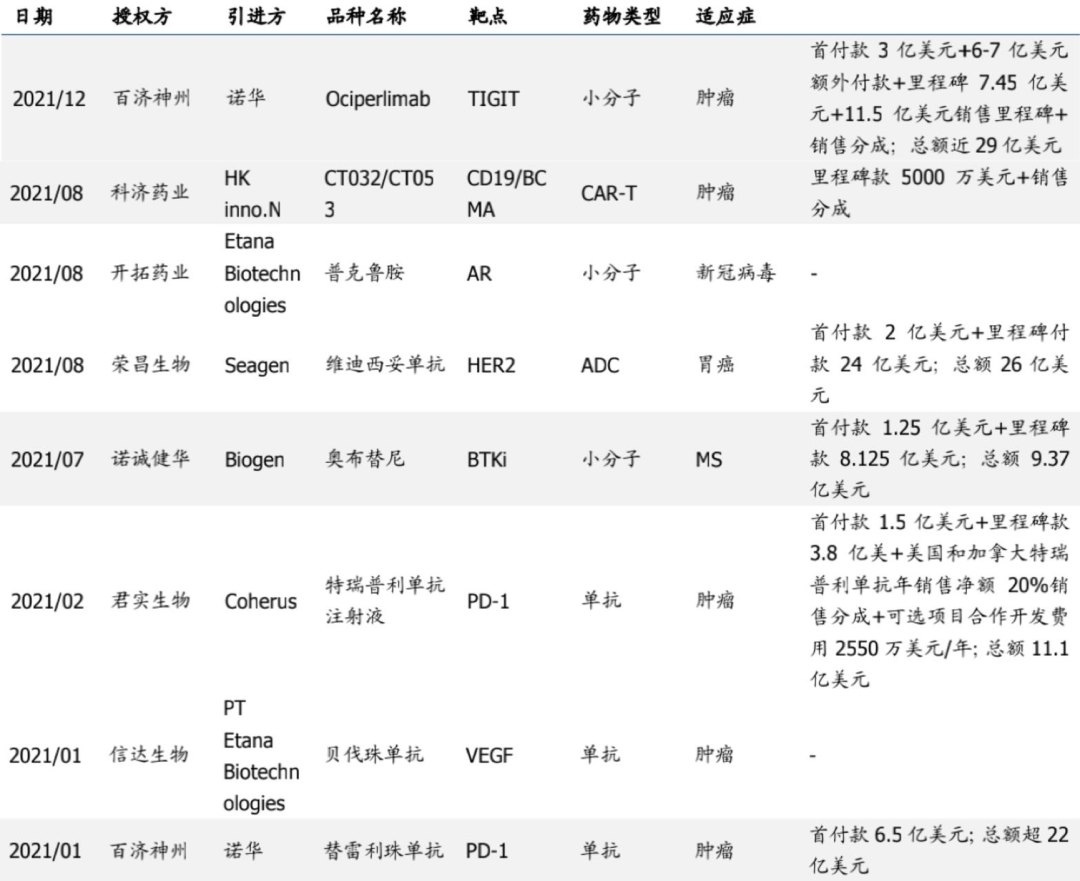

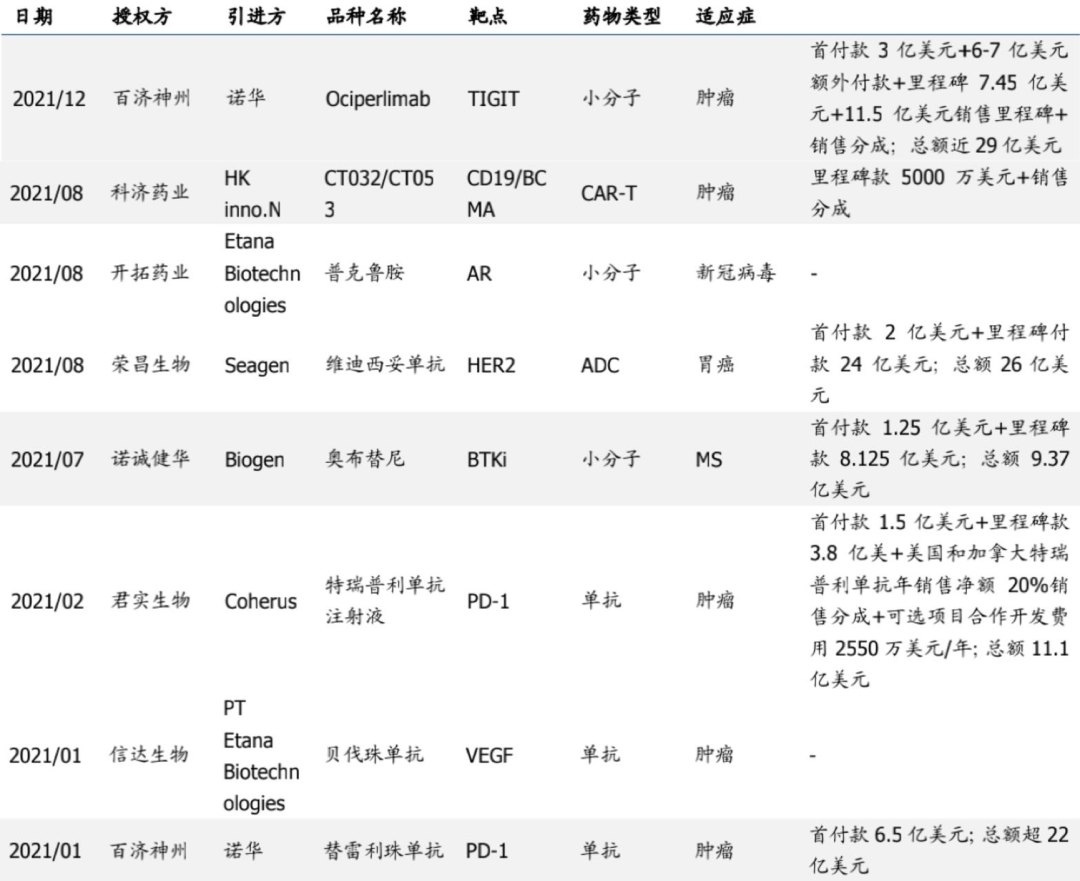

2021年部分港股18A生物技術(shù)公司License-out項(xiàng)目國(guó)盛證券認(rèn)為�,當(dāng)本土創(chuàng)新已經(jīng)成為國(guó)內(nèi)藥企新焦點(diǎn),來(lái)自中國(guó)的創(chuàng)新藥企業(yè)的產(chǎn)品正在縮小與國(guó)際 First-in-class 產(chǎn)品在開(kāi)發(fā)速度上的差距�����。License-out 背后體現(xiàn)是中國(guó)創(chuàng)新藥生態(tài)的建立,中國(guó)本土創(chuàng)新型企業(yè)也在加快創(chuàng)新技術(shù)平臺(tái)的建立及差異化開(kāi)發(fā)�����,提高新藥開(kāi)發(fā)效率����,走向更大的國(guó)際市場(chǎng)。據(jù)不完全統(tǒng)計(jì)����,過(guò)去一年,百濟(jì)神州�����、信達(dá)生物�����、君實(shí)生物�����、榮昌生物�����、開(kāi)拓藥業(yè)�����、科濟(jì)藥業(yè)等都實(shí)現(xiàn)了創(chuàng)新產(chǎn)品的海外授權(quán)合作����。其中�,百濟(jì)神州在2021年的年初與年末兩次與諾華達(dá)成項(xiàng)目授權(quán)合作,涉及PD-1與TIGIT產(chǎn)品�����,總額超過(guò)50億美元�。而榮昌生物的ADC產(chǎn)品維迪西妥單抗更是實(shí)現(xiàn)了單筆出海交易總額高達(dá)26億美元�。另一方面�����,在加快創(chuàng)新產(chǎn)品出海的同時(shí)����,本土藥企間的合作,呈現(xiàn)出數(shù)量增加與模式多元的現(xiàn)狀�。

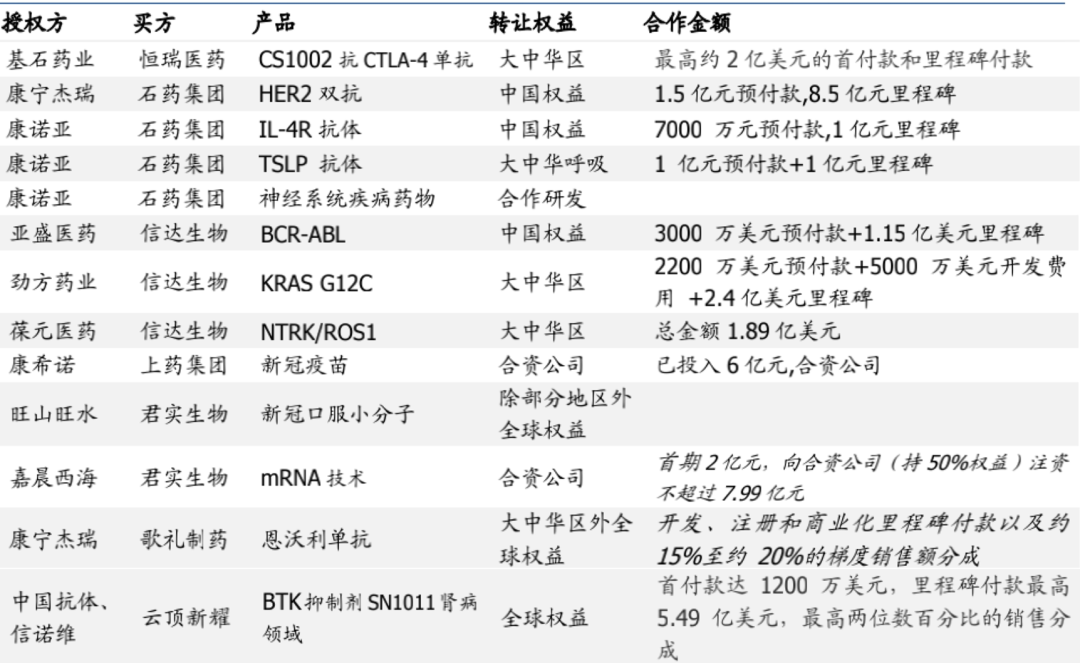

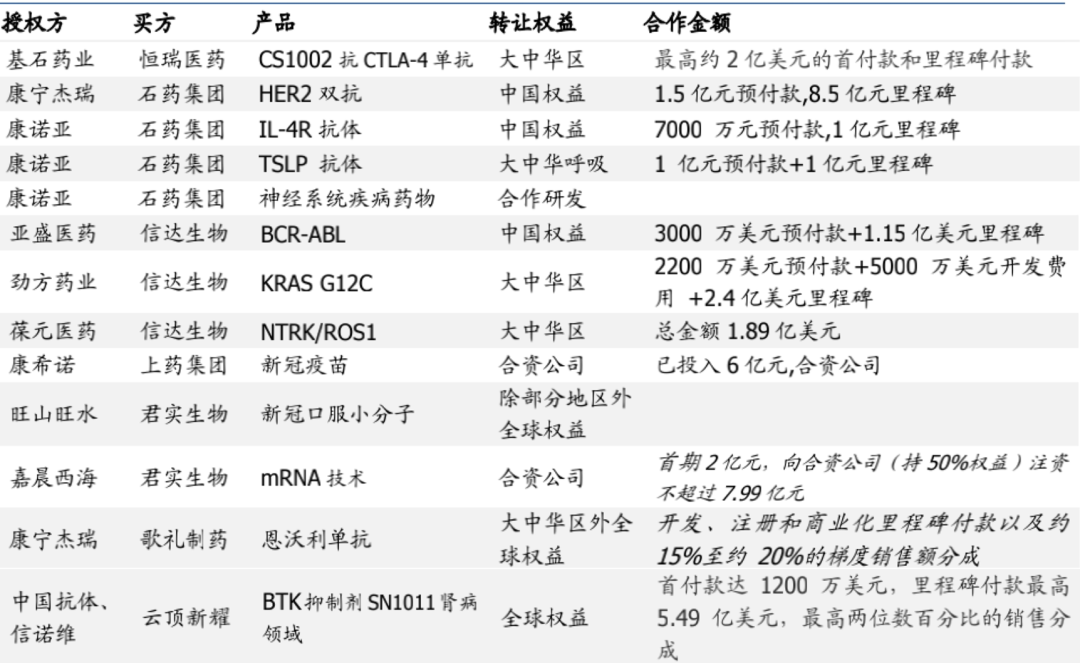

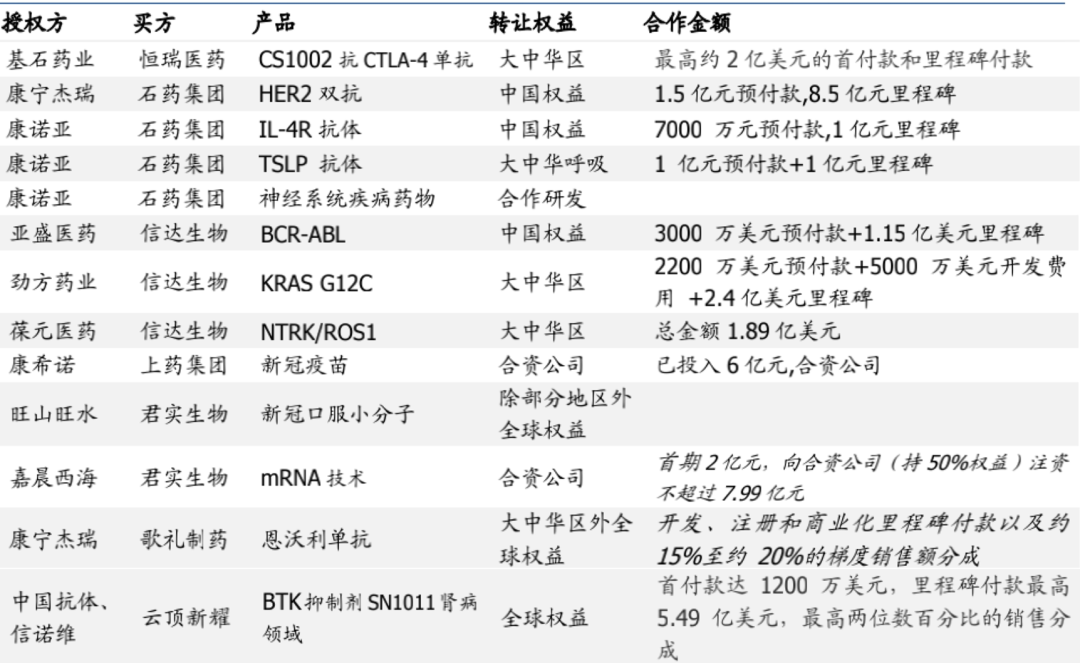

2021年部分港股18A生物技術(shù)公司與其他本土藥企間合作項(xiàng)目

圖片來(lái)源:國(guó)盛證券研究所

在產(chǎn)品共同合作開(kāi)發(fā)����、商業(yè)化層面��,小型Biotech借助大型Biopharma的商業(yè)化能力進(jìn)行首個(gè)產(chǎn)品的商業(yè)化��,譬如信達(dá)生物與亞盛醫(yī)藥的合作��,從而各取所需���。Biopharma若想要成長(zhǎng)為BigPharma����,從大的方面看,新藥研發(fā)能力只能算是入場(chǎng)劵��,商業(yè)化是當(dāng)前亟待克服的����,本土企業(yè)商業(yè)化團(tuán)隊(duì)的快速擴(kuò)充需要有產(chǎn)品支持,小型Biotech支持產(chǎn)品降低風(fēng)險(xiǎn)���,大公司實(shí)現(xiàn)商業(yè)化���,實(shí)現(xiàn)互補(bǔ)����,未來(lái)這樣的合作會(huì)越來(lái)越多���。除產(chǎn)品上的合作外���,更進(jìn)一步是股權(quán)的合作��。大藥企通過(guò)股權(quán)合作間接享受創(chuàng)新藥的紅利���,小型藥企則通過(guò)股權(quán)合作補(bǔ)足資金等其他條件。除了直接入股,共同成立合資公司的形式也流行起來(lái)��,比如君實(shí)生物與嘉晨西海達(dá)成合作協(xié)議��,雙方將共同設(shè)立合資公司���,在全球范圍內(nèi)合作開(kāi)發(fā)和商業(yè)化基于mRNA技術(shù)平臺(tái)和的新藥項(xiàng)目;諾誠(chéng)健華與康諾亞簽署合資協(xié)議����,按50:50比例成立了合資企業(yè)天諾健成,以在全球范圍內(nèi)發(fā)現(xiàn)���、開(kāi)發(fā)及商業(yè)化相關(guān)創(chuàng)新藥��?��?迪VZ與上藥集團(tuán)建立合資用于腺病毒載體新冠疫苗克威莎的生產(chǎn)和供應(yīng)等����。隨著本土藥企間通過(guò)合作、投資推進(jìn)本土研發(fā)成果轉(zhuǎn)化���,未來(lái)����,本土藥企之間的合作方式也將更加深入多樣����。

文章來(lái)源:E藥經(jīng)理人