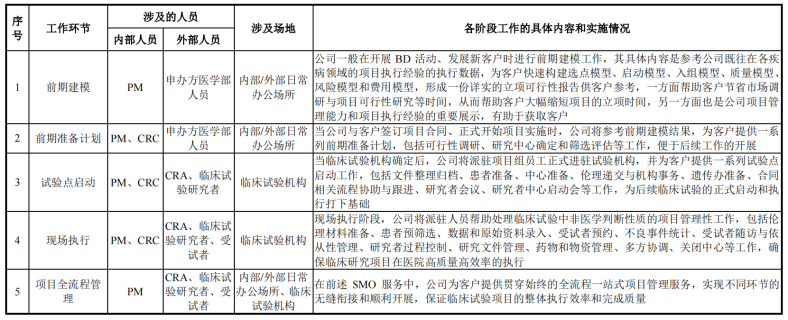

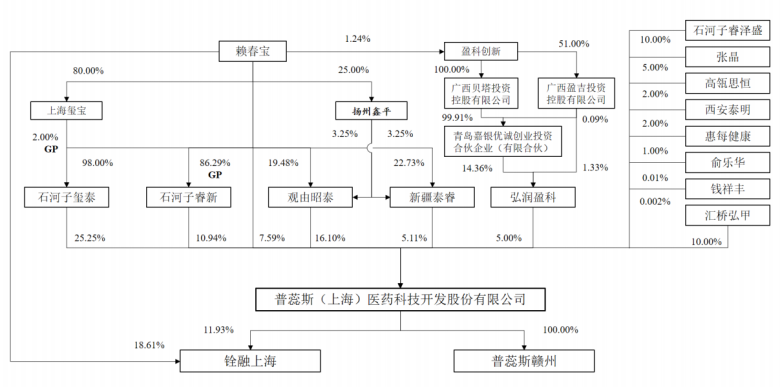

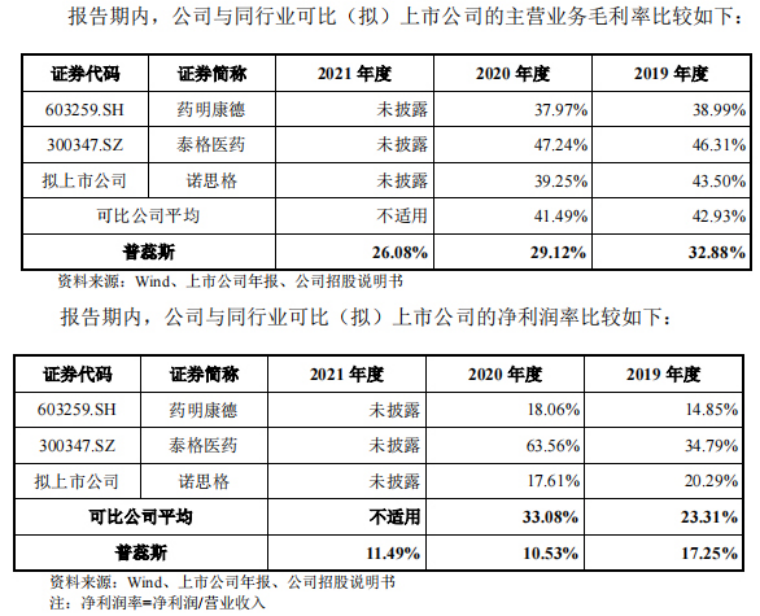

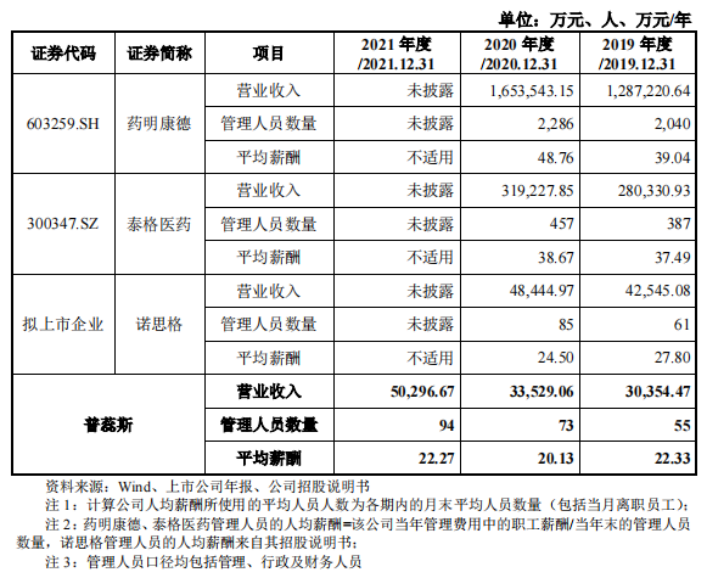

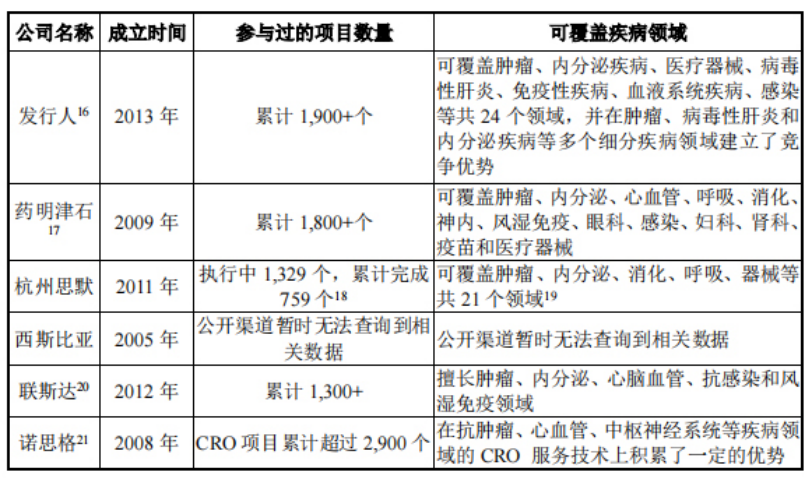

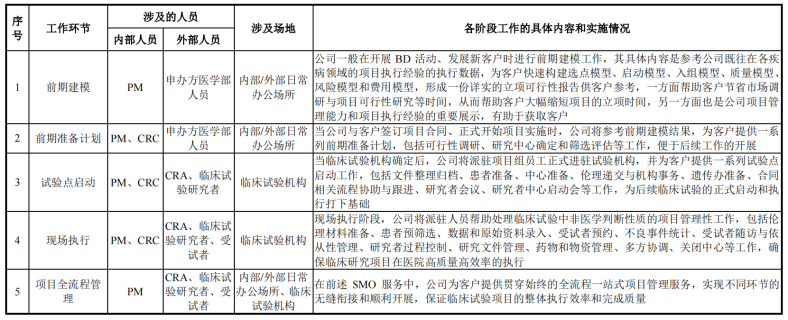

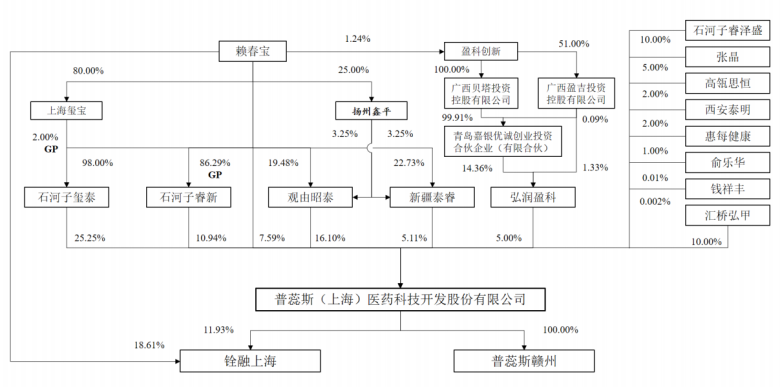

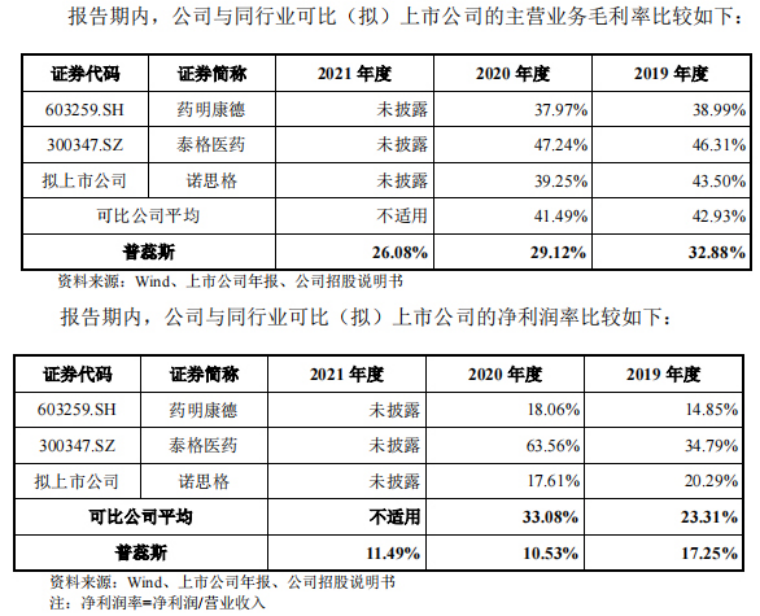

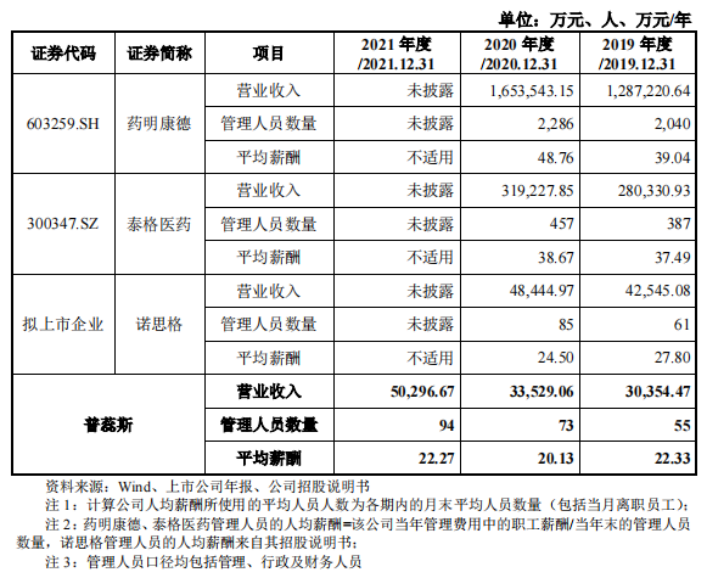

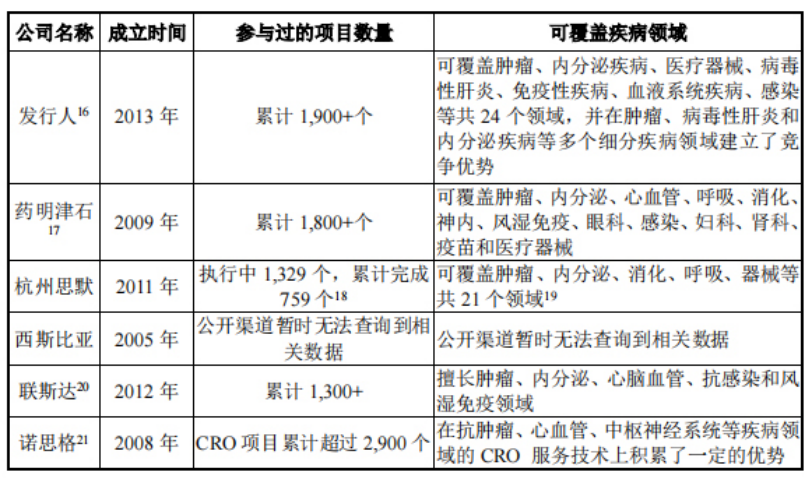

根據(jù)同花順i問財(cái)統(tǒng)計(jì)���,2022年在A股上市并且跌破發(fā)行價(jià)的醫(yī)藥股已經(jīng)超過10只。歸納來看���,這些破發(fā)股大都有著共同的特點(diǎn):業(yè)務(wù)模式單一���、發(fā)行價(jià)過高、盈利能力較弱����。近期,有著高瓴系加持的SMO細(xì)分龍頭普蕊斯即將登陸創(chuàng)業(yè)板����,但卻同樣因?yàn)闃I(yè)務(wù)模式單一����、盈利能力較弱等問題����,引發(fā)市場熱議。高瓴系加持的“SMO第一股”�,業(yè)務(wù)模式單一眾所周知,隨著創(chuàng)新藥行業(yè)的迅速發(fā)展�,醫(yī)藥外包行業(yè)也迎來了重大發(fā)展機(jī)遇。除了研發(fā)外包(CRO)����、生產(chǎn)外包(CMO)以外,臨床試驗(yàn)現(xiàn)場管理外包(SMO)也深受藥企青睞��。簡言之����,SMO業(yè)務(wù)就是通過派遣臨床研究協(xié)調(diào)員(CRC)協(xié)助臨床試驗(yàn)研究者執(zhí)行臨床試驗(yàn)中除醫(yī)學(xué)判斷以外的所有事務(wù)的管理����,同時(shí)確保臨床試驗(yàn)的全過程遵循我國GCP或ICH-GCP規(guī)范�����,從而推進(jìn)臨床試驗(yàn)進(jìn)度���,提高試驗(yàn)的質(zhì)量。成立于2013年的普蕊斯��,就是專注于向國內(nèi)外制藥公司�、醫(yī)療器械公司及部分健康相關(guān)產(chǎn)品的臨床研究開發(fā)提供SMO服務(wù)。憑借多年積累的臨床試驗(yàn)項(xiàng)目執(zhí)行經(jīng)驗(yàn)����,普蕊斯能為客戶提供包括前期準(zhǔn)備計(jì)劃、試驗(yàn)點(diǎn)啟動����、現(xiàn)場執(zhí)行、項(xiàng)目全流程管理等一站式SMO服務(wù)����,合作的前十大客戶涵蓋默沙東、BMS��、禮來、恒瑞醫(yī)藥���、基石藥業(yè)�、豪森藥業(yè)等知名藥企�����。(SMO提供服務(wù)流程 資料來源:公司招股書)從往年業(yè)績看����,普蕊斯的主要收入不僅來源于單一的SMO業(yè)務(wù),而且業(yè)績波動性較大�。2019年、2020年��、2021年���,分別實(shí)現(xiàn)總營收3.04億元���、3.35億元、5.03億元���,同比增長為57.41%����、10.46%���、50.01%�;同期�����,分別實(shí)現(xiàn)歸母凈利潤5236萬元���、3532萬元�����、5777萬元����,同比增長為72.91%�����、-32.55%���、63.58%����。從股權(quán)結(jié)構(gòu)來看,弘潤盈科���、高瓴思恒分別以229.9萬股����、90萬股持有公司5%���、2%的股權(quán)���。其中,廣西盈吉投資持有弘潤盈科1.33%的股權(quán)����,盈科資本是廣西盈吉投資的大股東(持股51%),而擅長資本運(yùn)作的臨床CRO龍頭泰格醫(yī)藥持有盈科資本4.2894%的股權(quán)�。這一連串的股權(quán)穿透,似乎隱藏著千絲萬縷的聯(lián)系��。此前�,普蕊斯曾于2017年在新三板上市���,不過僅上市兩年即退市。近期���,普蕊斯選擇轉(zhuǎn)戰(zhàn)創(chuàng)業(yè)板,第二次沖擊資本市場���,由于目前國內(nèi)還未有以SMO服務(wù)作為主營業(yè)務(wù)的同行業(yè)上市公司����,因而被市場稱為“SMO第一股”����。據(jù)招股書顯示,普蕊斯此次IPO的發(fā)行價(jià)為46.8元��,并計(jì)劃募集資金7.02億元�����,分別用于臨床試驗(yàn)站點(diǎn)擴(kuò)建項(xiàng)目(2.44億元)���、大數(shù)據(jù)分析平臺項(xiàng)目(1.02億元)�、總部基地建設(shè)項(xiàng)目(1.56億元)和補(bǔ)充流動資金(2億元)。從商業(yè)模式的角度看,擁有多元化結(jié)構(gòu)的企業(yè)�����,往往抗風(fēng)險(xiǎn)能力���、盈利能力相對更高����,反之亦然����。對比來看,普蕊斯的可比公司�,比如杭州思默的母公司泰格醫(yī)藥、藥明津石的母公司藥明康德均有著多元化的產(chǎn)品結(jié)構(gòu)����,除了SMO業(yè)務(wù)以外,還從事臨床前CRO�、臨床CRO等多類業(yè)務(wù)��,而諾思格還從事毛利率相對較高的數(shù)據(jù)管理與統(tǒng)計(jì)分析服務(wù)���、生物樣本檢測服務(wù)等業(yè)務(wù)。兩種不同的商業(yè)模式��,帶來了兩種截然不同的結(jié)果����。根據(jù)招股書顯示�����,2019-2021年���,普蕊斯主營業(yè)務(wù)毛利率分別為32.88%���、29.12%、26.08%���,呈現(xiàn)出逐年下降的態(tài)勢�����。公司表示��,主要系受國內(nèi)新冠疫情的影響使得相應(yīng)的人工保險(xiǎn)費(fèi)用等成本大幅上升��,以及擴(kuò)招CRC人員及調(diào)薪影響導(dǎo)致的職工薪酬同比大幅增長�����,最終導(dǎo)致毛利率進(jìn)一步下滑����。反過來,2019年����、2020年可比公司的毛利率平均值分別為42.93%、41.5%�����,凈利潤率平均值分別為23.31%���、33.08%�,兩項(xiàng)指標(biāo)均遠(yuǎn)高于普蕊斯同期的水平。(普蕊斯與可比公司毛利率���、凈利潤率對比情況 來源:招股說明書)很顯然�,同樣是受到新冠疫情的沖擊����,只有單一業(yè)務(wù)模式的普蕊斯���,由于無法與其他業(yè)務(wù)產(chǎn)生良好的協(xié)同效應(yīng),一品獨(dú)大隱憂顯著���,而具有多元化結(jié)構(gòu)的藥明康德�、泰格醫(yī)藥��、諾思格等抗風(fēng)險(xiǎn)能力和盈利能力則相對更強(qiáng)���。此外,在執(zhí)行項(xiàng)目數(shù)量���、項(xiàng)目規(guī)模���、薪酬水平、內(nèi)部成本管控���、外部市場競爭程度等因素�����,也會影響到公司的主營業(yè)務(wù)毛利率變動�����。由于SMO業(yè)務(wù)的主要服務(wù)對象是臨床試驗(yàn)研究者����,能為臨床試驗(yàn)機(jī)構(gòu)節(jié)省大量資料統(tǒng)計(jì)、數(shù)據(jù)謄寫等繁雜工作����,因此需要配備大量的業(yè)務(wù)人員,屬于典型的人員密集型行業(yè)���。在人才儲備方面�,普蕊斯的CRC人員規(guī)模(超過2700人)在國內(nèi)僅次于藥明津石(超過3700人)����。基于此,普蕊斯在技術(shù)方面的研發(fā)費(fèi)用支出并不高。2019-2021年����,研發(fā)費(fèi)用分別為1638.4萬元、1498.6萬元�、2118.7萬元,占各期營業(yè)收入的比例分別為5.4%���、4.47%���、4.21%,其中占研發(fā)費(fèi)用比例最高的是職工薪酬(超過96%)��。不過����,從人才優(yōu)勢來看,雖然普蕊斯的員工人數(shù)從2019年底的2186人增至2021年底的3343人�����,增幅達(dá)到52.93%���,但員工離職率卻居高不下,過去三年分別為26.12%、30.5%�����、35.5%����,呈現(xiàn)出逐年上升的態(tài)勢。另外��,由于從事多元化業(yè)務(wù)����,使得可比公司(藥明康德、泰格醫(yī)藥���、諾思格)的營收規(guī)模�����、管理人員數(shù)量和平均薪酬均高于普蕊斯���。(普蕊斯與可比公司營業(yè)收入、管理人員數(shù)量等對比情況 來源:招股說明書)除此以外�,普蕊斯還面臨著應(yīng)收賬款及合同資產(chǎn)持續(xù)增長的風(fēng)險(xiǎn)。2019-2021年,普蕊斯的應(yīng)收賬款賬面價(jià)值分別為9222萬元����、3402.06萬元、6016.35萬元�,同比增長率為25.34%、-63.11%����、76.84%,較高的增速會影響到公司的“造血”能力�����;同期����,公司合同資產(chǎn)賬面價(jià)值分別為0.00萬元、1.25億元�、1.75億元,兩項(xiàng)賬面價(jià)值合計(jì)占各期末流動資產(chǎn)的比例分別為49.47%����、58.71%�、62.11%,一直處于居高不下的態(tài)勢,意味著公司資金面存在著一定的流動性風(fēng)險(xiǎn)�。豐富的SMO項(xiàng)目執(zhí)行經(jīng)驗(yàn),可覆蓋24個疾病領(lǐng)域如前所述���,相較于可比公司�����,普蕊斯的抗風(fēng)險(xiǎn)能力和盈利能力均較弱�。但是���,由于普蕊斯是國內(nèi)最早進(jìn)入SMO行業(yè)的企業(yè)之一���,而且有著完善的SOP流程體系與快速的人才復(fù)制體系實(shí)現(xiàn)快速擴(kuò)張,因此積累了豐富的SMO項(xiàng)目執(zhí)行經(jīng)驗(yàn)�。據(jù)招股書顯示,截至2021年末�,普蕊斯有收入產(chǎn)生的臨床試驗(yàn)項(xiàng)目中新藥(含國際多中心與國內(nèi)新藥)項(xiàng)目近1200余個,占比超過87%�����。同時(shí)��,公司已累計(jì)推動上市的80余個產(chǎn)品中,除6項(xiàng)為生物類似藥產(chǎn)品外����,其余全部為新藥或創(chuàng)新醫(yī)療器械產(chǎn)品。對新藥項(xiàng)目的執(zhí)行能力����,是公司項(xiàng)目管理能力被市場和客戶認(rèn)可的重要體現(xiàn)。同時(shí)���,截至2022年3月9日�,普蕊斯通過超過3200名專業(yè)的業(yè)務(wù)人員����,服務(wù)730余家臨床試驗(yàn)機(jī)構(gòu),范圍覆蓋全國160多個城市���,具備累計(jì)超過1900個臨床項(xiàng)目經(jīng)驗(yàn)����,可覆蓋腫瘤����、內(nèi)分泌疾病����、病毒性肝炎���、免疫性疾病等共24個疾病領(lǐng)域,尤其在腫瘤��、病毒性肝炎和內(nèi)分泌疾病領(lǐng)域具備了較大的競爭優(yōu)勢����。(可比公司項(xiàng)目執(zhí)行經(jīng)驗(yàn)對比情況 來源:根據(jù)招股說明書制圖)在臨床試驗(yàn)項(xiàng)目中占比高于平均水平的腫瘤領(lǐng)域方面,普蕊斯已累計(jì)推動35個腫瘤新藥和4個腫瘤生物類似藥產(chǎn)品在國內(nèi)外上市�����。根據(jù)醫(yī)藥魔方數(shù)據(jù)庫���,2016年至2021年末�����,我國共有81個腫瘤新藥產(chǎn)品在國內(nèi)上市�,公司參與了其中33個腫瘤新藥產(chǎn)品的臨床試驗(yàn)現(xiàn)場管理服務(wù)���,占比40.74%����。此外,公司承接了我國首個上市的PD-1單抗新藥產(chǎn)品的臨床試驗(yàn)現(xiàn)場管理服務(wù)��;在我國目前已上市的12個PD-1/PD-L1單抗新藥產(chǎn)品中��,公司共參與了其中7個產(chǎn)品的臨床試驗(yàn)現(xiàn)場管理服務(wù)�����,占比58.33%�����。在內(nèi)分泌疾病領(lǐng)域���,普蕊斯已累計(jì)推動9個屬于內(nèi)分泌疾病治療領(lǐng)域的新藥產(chǎn)品���,全部為糖尿病新藥或生物類似藥。根據(jù)醫(yī)藥魔方數(shù)據(jù)庫����,2016年至今���,我國共有20個內(nèi)分泌疾病領(lǐng)域新藥產(chǎn)品在國內(nèi)上市(含18個糖尿病新藥、1個高尿酸新藥和1個高鉀血癥新藥)����,公司參與了其中6個內(nèi)分泌疾病新藥產(chǎn)品的臨床試驗(yàn)現(xiàn)場管理服務(wù)(全部為糖尿病新藥)�,占糖尿病新藥的33.33%。尤其是在病毒性肝炎領(lǐng)域����,伴隨著近期世界各國發(fā)生的不明原因兒童急性肝炎引起了全社會的廣泛關(guān)注,未來這一領(lǐng)域勢必會展現(xiàn)出良好的市場前景�。而普蕊斯已累計(jì)推動上市的產(chǎn)品中,屬于病毒性肝炎治療領(lǐng)域的新藥產(chǎn)品共11個���,包括9個丙肝新藥和2個乙肝新藥�����。根據(jù)醫(yī)藥魔方數(shù)據(jù)庫�,2016年至今�����,我國共有19個病毒性肝炎新藥產(chǎn)品在國內(nèi)上市(含16個丙肝新藥和3個乙肝新藥),公司參與了其中11個病毒性肝炎新藥產(chǎn)品的臨床試驗(yàn)現(xiàn)場管理服務(wù)(含9個丙肝新藥和2個乙肝新藥)���,占比57.89%(分別占丙肝新藥和乙肝新藥的56.25%和66.67%)���。此外,普蕊斯提供過臨床試驗(yàn)現(xiàn)場管理服務(wù)的特色產(chǎn)品還包括:FDA批準(zhǔn)的首個治療骨髓纖維化的藥物����;我國首個治療高血脂疾病的單抗產(chǎn)品;我國首個口服直接抗丙肝病毒藥物等���。對比來看����,截至2021年末��,泰格醫(yī)藥旗下子公司杭州思默執(zhí)行中的SMO項(xiàng)目數(shù)量為1329個���,累計(jì)完成759個��,可覆蓋腫瘤���、內(nèi)分泌�����、消化�、呼吸����、器械等共21個疾病領(lǐng)域,而普蕊斯憑借在各疾病領(lǐng)域的布局��、豐富的項(xiàng)目執(zhí)行經(jīng)驗(yàn)��,正逐漸向臨床CRO龍頭泰格醫(yī)藥的成長模式靠近���。根據(jù)這一終局模式,普蕊斯被市場賦予了“小泰格”之稱����。結(jié)語:總結(jié)來看,相較于CRO或者CMO業(yè)務(wù)���,專注于單一SMO業(yè)務(wù)模式的普蕊斯����,可以說是醫(yī)藥外包行業(yè)中一個比較特殊的存在。由于業(yè)務(wù)模式不夠多元化�����,導(dǎo)致普蕊斯出現(xiàn)了盈利能力較弱����、多重隱憂凸顯的經(jīng)營情況。未來���,如果普蕊斯能拓展更多毛利率相對較高的業(yè)務(wù)�,走向臨床CRO的終局模式�,或許成長前景會變得更好。

文章來源:瞪羚社