以下文章來源于:醫(yī)藥投資部落

長期以來,以CRO和CDMO為代表的CXO行業(yè),在資本市場(chǎng)一直自帶獨(dú)特的魅力光環(huán)��,其特征性標(biāo)簽包括但不限于:"旱澇保收"、"穩(wěn)定增長"��、"集采避風(fēng)港"��、"資本避險(xiǎn)地"��,等等��。總結(jié)一下就是:穩(wěn)定,避險(xiǎn)��,錢好賺��。但是事實(shí)上��,從2021下半年以來��,CXO板塊的走勢(shì)最終證明:"避險(xiǎn)"只是一廂情愿的夢(mèng)幻泡影��。

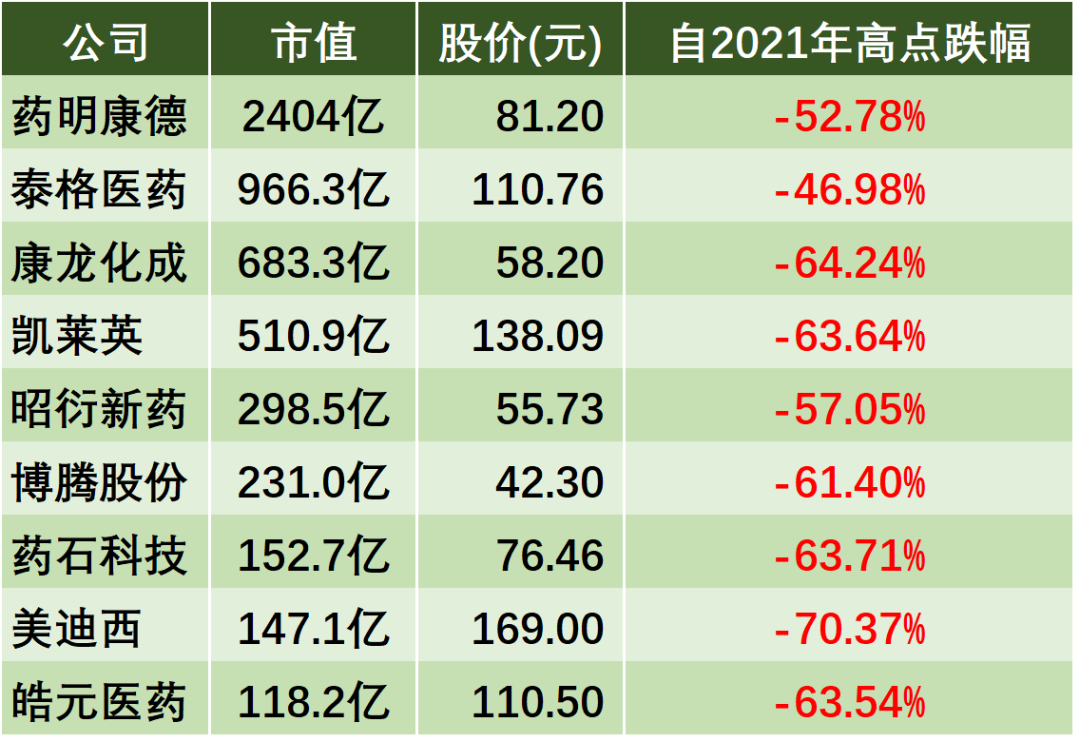

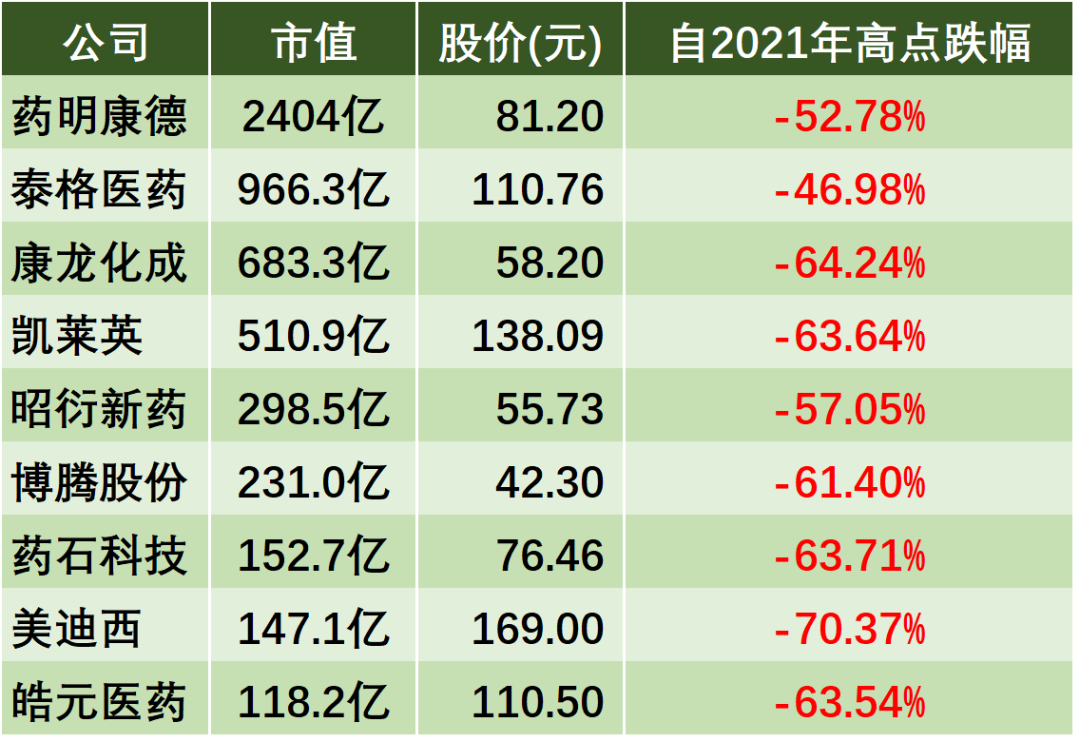

代表性的幾家頭部CXO公司��,從2021年高點(diǎn)以來的平均跌幅大約為60%��,相比之下��,恒瑞醫(yī)藥自2021年高點(diǎn)的跌幅約為56%��,恒生香港上市生物科技指數(shù)自2021年高點(diǎn)跌幅約為54%��。

從漲跌幅的角度來看��,所謂的CXO板塊可以避險(xiǎn)��,似乎無從談起��。如果說股價(jià)走勢(shì)包含了不可量化的情緒因素��,未必足以說明問題��,那么CXO板塊營收數(shù)據(jù)的變化��,已經(jīng)明確地昭示:CXO板塊正從高增速的黃金時(shí)代��,向中等增速的白銀時(shí)代切換��。在已經(jīng)公布2022年業(yè)績預(yù)報(bào)的CXO企業(yè)中,已經(jīng)出現(xiàn)了明顯的業(yè)績分化��,除了藥明康德和凱萊英等企業(yè)由于新冠業(yè)務(wù)大訂單的一次性支撐��,仍然保持著高增速數(shù)據(jù),部分昔日的CXO明星企業(yè)已經(jīng)出現(xiàn)了增收不增利��,甚至由盈轉(zhuǎn)虧的局面��。

以康龍化成為例��,其2022年?duì)I業(yè)收入101億元至103億元��,同比上漲36%至39%��,但是歸母凈利潤同比下降13%至21%��,連續(xù)多年凈利潤50%以上的增速戛然而止��。

這其中固然有疫情的影響,但是疫情并非只出現(xiàn)在2022年��,并不能完全解釋凈利潤的變化��。

康龍化成自身也對(duì)外表示表示:經(jīng)歷過去幾年的復(fù)合約40%的快速增長��,公司收入基數(shù)有了明顯的提升��,未來三年公司總體收入增速會(huì)��,逐步穩(wěn)定在20%-30%復(fù)合增長中樞。CDMO企業(yè)因?yàn)闃I(yè)務(wù)的差異性而導(dǎo)致業(yè)績的變化各不相同��,那么以臨床前業(yè)務(wù)和臨床試驗(yàn)為主的CRO企業(yè)��,其向下的業(yè)績趨勢(shì)��,更具備一致性��。

以臨床CRO龍頭泰格醫(yī)藥為例��,雖然尚未公布2022年業(yè)績預(yù)報(bào)��,但是其2022年3季度凈利潤相比于2021年3季度凈利潤已經(jīng)出現(xiàn)了下降��。

規(guī)模更小的臨床前CRO企業(yè)��,業(yè)績向下的變化更是明顯��,比如成都先導(dǎo)凈利潤下跌58%��,南模生物凈利潤減少95%��。所以,從業(yè)績的角度來說��,CXO板塊也未必有想象中的那么穩(wěn)定��。有公募基金的基金經(jīng)理公開表示:CXO全行業(yè)高景氣的時(shí)代已過去��,疫情之后企業(yè)業(yè)績是否能夠反彈并不確定��,還需要具體根據(jù)其所在的環(huán)節(jié)和領(lǐng)域進(jìn)行判斷��。

過往幾年CXO全行業(yè)高度景氣的黃金時(shí)代��,國內(nèi)得益于海量的資金涌入生物醫(yī)藥行業(yè)��,并催生大量的藥物研發(fā)項(xiàng)目��,國外得益于大量的海外訂單向國內(nèi)的轉(zhuǎn)移��,未來若干年��,以上兩大驅(qū)動(dòng)因素都不同程度地遭到弱化��。

從國內(nèi)對(duì)生物醫(yī)藥投資的角度來看��,2022年生物醫(yī)藥一級(jí)市場(chǎng)吸引的投資資金以肉眼可見的速度在減少��,預(yù)計(jì)相比2021年減少50%左右,大量創(chuàng)業(yè)型的Biotech企業(yè)處于青黃不接的狀態(tài)��,其中很多甚至高調(diào)宣布轉(zhuǎn)型CXO��。

客戶紛紛變成搶蛋糕的同行��,這在其他行業(yè)可能是不多見的景象��。此外��,即使是手中尚有余糧的企業(yè)��,隨著市場(chǎng)對(duì)于"me-too"藥物的不再追捧��,以及CDE多個(gè)文件對(duì)于臨床試驗(yàn)審批的從嚴(yán)��,強(qiáng)調(diào)對(duì)照同類最佳療法��,強(qiáng)調(diào)患者臨床獲益和風(fēng)險(xiǎn)評(píng)估��,其立項(xiàng)謹(jǐn)慎度也極大增加��,已經(jīng)有藥企直接砍掉當(dāng)初無腦跟風(fēng)的"me-too"管線��。以上兩點(diǎn)��,對(duì)于國內(nèi)臨床前CRO和臨床試驗(yàn)CRO的影響最為直接,寒氣直接傳導(dǎo)��。對(duì)于以承接國外訂單為主的CDMO企業(yè)��,同樣面臨著下游客戶潛在投入減少的局面��。從周期理論的角度來看��,只有在經(jīng)濟(jì)向上��、流動(dòng)性泛濫的繁榮階段��,企業(yè)才有動(dòng)力投入更多資金到風(fēng)險(xiǎn)更大��、不確定性更高的研發(fā)領(lǐng)域��;在經(jīng)濟(jì)前景不明朗��、流動(dòng)性收縮的階段��,企業(yè)傾向于選擇聚焦到確定性更高的領(lǐng)域��,放棄部分過于燒錢但是結(jié)果未知的研發(fā)活動(dòng)。

在美國不斷加息��、資金成本高企、全球經(jīng)濟(jì)增長前景不甚明朗的今日��,跨國藥企確實(shí)出現(xiàn)了一定的收縮跡象��。之前有GSK高調(diào)宣布退出細(xì)胞與基因治療研發(fā)��,給這一CDMO行業(yè)寄予厚望的細(xì)分領(lǐng)域澆了一瓢冷水��。

最近��,諾華又放棄了一款對(duì)外合作的NASH新藥研發(fā)項(xiàng)目��,同時(shí)諾華也明確宣布正在進(jìn)行全面的研發(fā)重組��,未來將專注于有限的核心治療領(lǐng)域:心血管��、血液學(xué)��、實(shí)體瘤��、免疫學(xué)和神經(jīng)科學(xué)��。雖然告別了過往動(dòng)輒50%甚至100%的黃金時(shí)代��,即使是年化20%~30%的增速的白銀時(shí)代,放在所有行業(yè)中橫向比較��,CXO仍然是標(biāo)準(zhǔn)的成長性行業(yè)��。只是��,過往或許賦予了CXO行業(yè)些許不切實(shí)際��、甚至近乎迷信式的預(yù)期��,下游產(chǎn)業(yè)的起落浮沉��,不可能不對(duì)上游CXO產(chǎn)生波動(dòng)式的反饋��。周期��,是任誰也無法逃脫的客觀規(guī)律��。